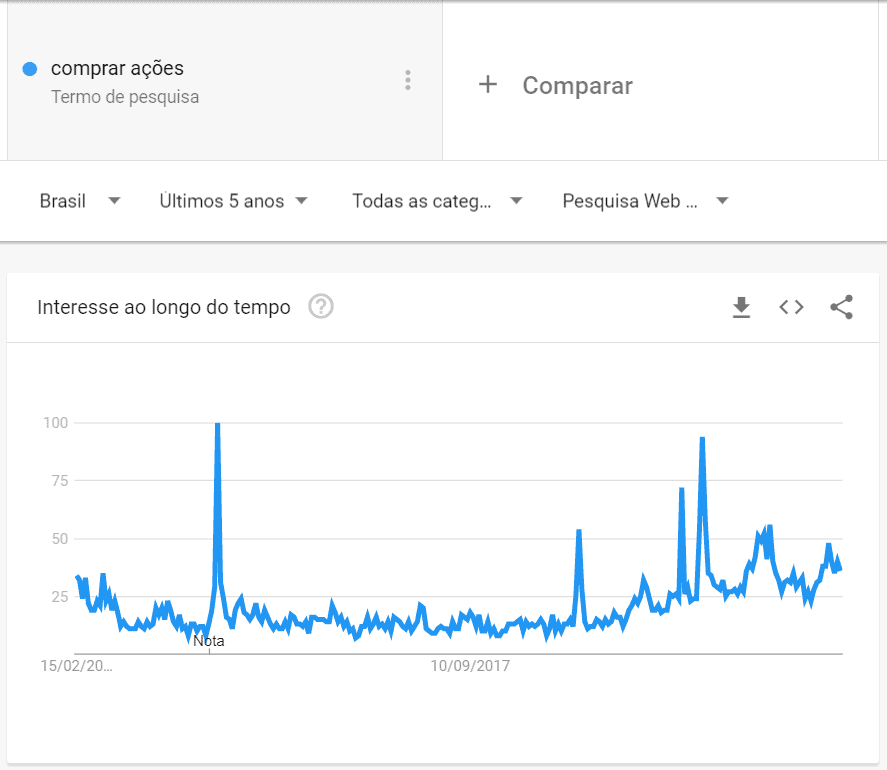

Quem nunca passou por isso? Ano passado o preço Bitcoin subiu mais de 200% e, logo depois dessa alta, as buscas por “Comprar Bitcoin” dispararam no Google. O nome disso é bem simples: FOMO (Fear of Missing Out ou Medo de Perder a Oportunidade)

Mas isso está longe de acontecer apenas com Bitcoin. Se você olhar para o mercado de ações e de fundos como um todo, irá perceber o mesmo comportamento errático.

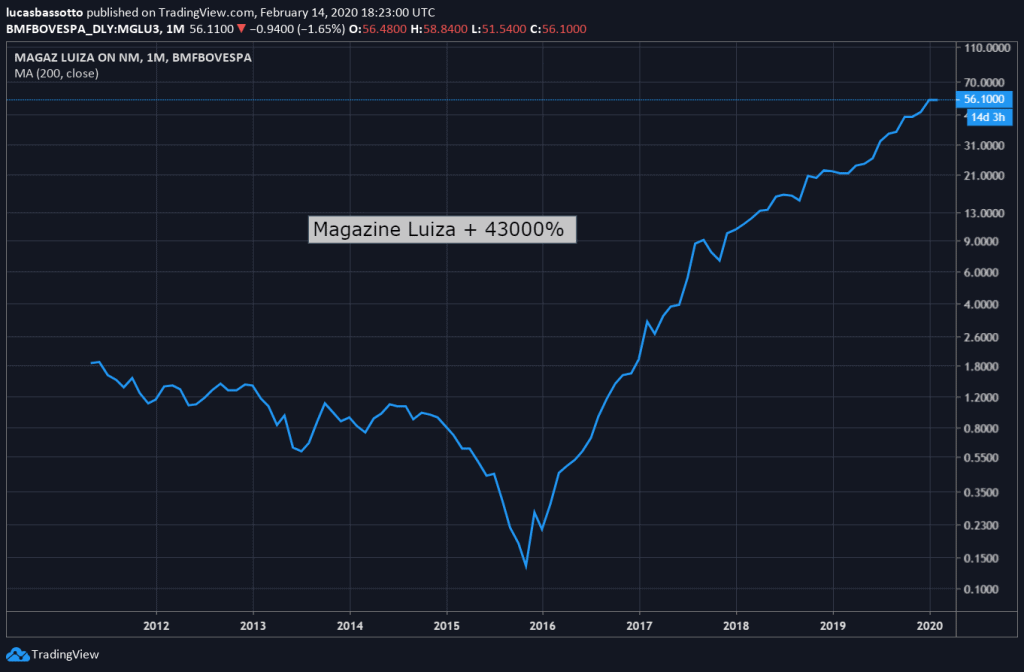

O mais interessante, é que quando um ativo está ali na “bacia das almas” pouca gente se importa com ele. Alguns fazem uma fé e colocam alguns centavos na esperança de colher a tão esperada correção de preço.

Particularmente, sou desses, até mesmo tenho tendência a caçoar de ativos que tiveram uma queda volumosa em alguns meses (exceto Bitcoin).

Mas, como diria um antigo ditado de Hatty Green (ela enriqueceu aplicando essa estratégia):

“A melhor hora para comprar alguma coisa é quando ninguém quer” – Hatty Green

Óbvio, vale a pena comprar desde que esse bem tenha algum valor ou alguma perspectiva futura. Enfim, olhamos para ativos que tiveram grandes valorizações, ficamos tentados a comprá-los e ignoramos os mesmos ativos quando eles estão em baixa.

Os bens de Giffen

Nas aulas de economia da faculdade, uma das primeiras matérias que aprendemos é a de Microeconomia. Ela estuda preferências de consumidores e empresas, equilíbrio em diferentes tipos de mercado e muitos outros tópicos interessantes. Um desses tópicos interessantes foi o de Bens de Giffen.

Sempre fomos ensinados de que: se mais pessoas procurarem um produto que tem poucos vendedores, o preço deste produto irá subir. Essa é a lei básica de Oferta e Demanda. Se você olhar, na maioria dos lugares essa lógica é seguida próxima à perfeição.

Mas houveram algumas situações em que essa lógica não se fez valer. No século XIX, a Inglaterra passou por um período muito difícil, conhecido como “A Grande Fome”. Uma doença tinha acabado com 20% da produção de batatas do país

Com o aumento da escassez de batata, o preço aumentou. Nessas situações, o esperado é que as pessoas procurem outras fontes de carboidrato. Mas o contrário aconteceu: mais pessoas estavam procurando mais batatas, o que aumentava o preço.

Ninguém correu para substituir a batata da dieta, como fazemos com a carne fazemos quando ela aumenta de preço. Como a Inglaterra era pobre na época, a batata era o principal alimento na dieta dos ingleses, por isso não havia alimentos substitutos. As famílias reduziam o consumo com outros gastos para manter a batata no cardápio.

Portanto, esse efeito se aplica apenas a bens inferiores e em famílias com baixa renda. Ainda assim, foi um conceito bem interessante introduzido por Sir Robert Giffen.

Ações são bens de Giffen?

Dentro do rigor econômico, ações e outros ativos não deveriam ser considerados bens de Giffen. Pois, não são bens inferiores e podem ser substituídos facilmente por outros ativos. Mas é inegável um comportamento semelhante com o observando durante a “Grande Fome” no Reino Unido no século XIX.

Em alguns mercados, a lógica quase milenar da “Oferta e Demanda” se inverte: quanto maior o preço do ativo, mais pessoas querem comprá-lo. Basta observar quantas pessoas estão querendo investir em Ibovespa, ações e Bitcoin depois que estes tiveram uma grande valorização nos últimos anos.

Também não é muito incomum um aumento de buscas no Google por: “ações que mais renderam em 2020” ou “melhores fundos de investimentos”. No geral, o comportamento de ativos financeiros e criptomoedas são bem semelhantes com Bens de Giffen: quanto maior o preço, maior a procura.

Medo de perder a oportunidade (FOMO)

O FOMO é uma das características mais perigosas em qualquer mercado. A sigla, em inglês, significa “Fear of missing out”, em tradução livre, medo de ficar de fora. Veja bem, muita gente vê aquele amigo que ganhou 400% em uma QualquerCoin e se pergunta: “se ele pode, porque eu não?”. A partir daí, algumas pessoas compram QualquerCoin e o restante vai para outros ativos similares.

O medo de perder a oportunidade tende a acontecer principalmente em mercados que estão passando por ciclos de alta. Muita gente está ganhando muito dinheiro e chamando atenção de ainda mais pessoas, o que ajuda a elevar ainda mais os preços dos ativos em um determinado momento.

Embarcamos nessa loucura porque analisamos informações do passado para prever o futuro. Acreditamos que se um ativo está subindo 400%, a tendência é que ele suba mais. A partir desse momento, ficamos com medo de deixar de aproveitar a alta.

Nessa hora, o medo de deixar de ganhar supera o medo de perder. Esse é o estágio conhecido como Ganância. Nessas horas, investidores amadores estão colocando tudo o que tem nesse mercado, enquanto na outra ponta, investidores mais qualificados estão iniciando uma venda em massa.

Retornos passados não são garantia de retornos futuros

A frase acima é praticamente obrigatória em qualquer disclaimer de qualquer fundo de investimentos. Isso acontece porque tendemos a aplicar em fundos que tiveram a maior rentabilidade no passado, acreditando que isso sempre irá se repetir no futuro, o que não é necessariamente verdade.

Para falar a verdade, um fundo que teve uma boa rentabilidade por anos seguidos está mais suscetível a ter prejuízo no futuro. O número de cotistas aumenta, o que leva a um aumento no capital do fundo.

Quanto mais capital para gerenciar, mais difícil será para operar e encontrar oportunidades. É por essa razão que fundos que começam pequenos e fazem sucesso tendem a apresentar uma queda na rentabilidade.

Tome cuidado ao investir em mercados de alta

Estava pensando em investir em alguma ação ou criptomoeda que valorizou mais de 100%? É melhor tomar cuidado.

Quanto mais o preço de um ativo subir, será mais difícil manter a alta, a não ser que apareçam mais compradores. Quando você olha o gráfico e vê o preço muito “esticado”, o melhor a se fazer é esperar um pouco.

Será bem difícil um ativo subir mais 100% depois que você entrou. Só irá continuar a alta se o ativo estiver muito bem fundamentado e com espaço para continuar o caminho. Foi assim com a Magazine Luiza e até com o Bitcoin: muitas pessoas querendo comprar depois que subiu.

Se ainda quiser investir, estude e entenda minimamente em que você está querendo colocar seu dinheiro. Olhe para o contexto, pessoas com discursos apaixonados e com postura de torcedores são um mau sinal.

Se você conseguiu estudar e entender o contexto e ainda crê que se trata de um ativo que ainda está barato em relação ao seu preço, entre de forma parcial no mercado, com compras semanais ou mensais fracionadas em lotes. Essa é a melhor forma de evitar o Medo de Perder a Oportunidade.