A crise econômica no Brasil foi intensificada pela pandemia do coronavírus, com isso, negócios e comércios foram fechados, colocando milhares de pessoas fora mercado de trabalho. De acordo com o Instituto Brasileiro de Geografia e Estatística (IBGE), o Brasil encontra-se na marca de 13 milhões de desempregados, uma das maiores taxas dos últimos anos.

Mesmo com todas as adversidades, não podemos negar que os brasileiros são mestres em se reinventar, por essa razão, muitas dessas pessoas estão em busca de uma renda extra e estabilidade financeira, seja vendendo um produto ou um serviço.

Todavia, existe uma fonte de renda pouco utilizada em nosso país, a geração de renda por meio do recebimento de dividendos de ações. No Brasil, a maioria das empresas paga pelo menos 25% do lucro líquido ajustado como dividendos, dentro da periodicidade escolhida por cada companhia, podendo ser trimestral, semestral ou anual. Isso significa você investir em um ativo, ter a chance de ele valorizar ao longo do tempo e ainda receber parte dos lucros para mantê-lo em sua carteira.

Conheça Décio Bazin

Apesar da estratégia mencionada não ser majoritariamente, utilizada pela ampla maioria dos brasileiros, não podemos dizer que trata-se de uma nova concepção. Décio Bazin, jornalista econômico e investidor brasileiro, em 1992 publicou um livro chamado “Faça Fortuna com Ações, Antes que Seja Tarde”, o livro serve como uma espécie de manual para os investidores de longo prazo, que realizam investimentos com aportes periódicos e que reinvestem todo ou parte dos proventos recebidos.

Ao seguir essa estratégia o resultado esperado é que, depois de alguns anos, os rendimentos sustentem o padrão de vida do investidor, sem reduzir seu patrimônio a medida que o tempo passe. Obviamente, quanto mais caro for o padrão de vida escolhido, maior deverá ser o aporte e o tempo de carregamento do ativo.

Principais ideias

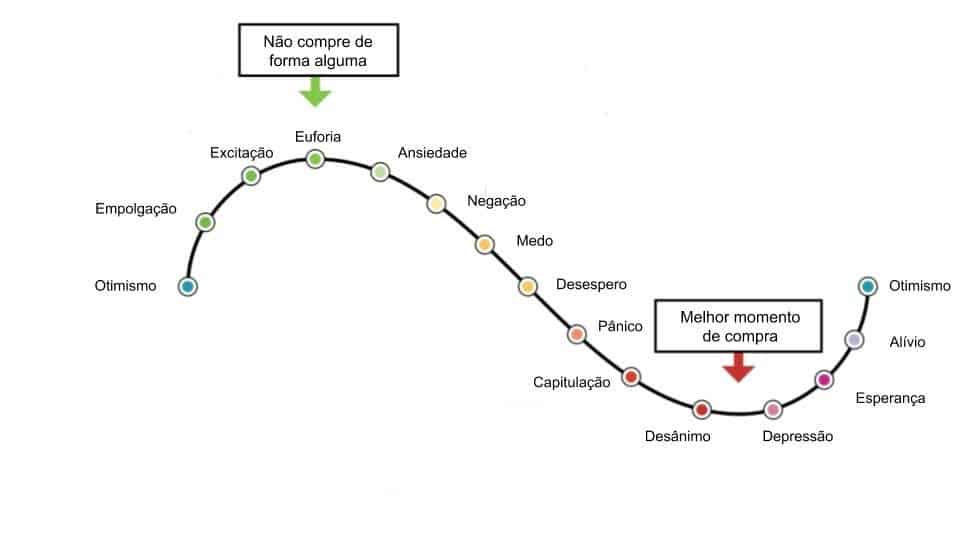

Bazin aborda em seu livro o conceito cíclico dos mercados, onde este pode ser entendido de acordo com seus períodos de grande euforia, seguidos pelos momentos de pânico generalizado. O autor nos ensinar analisar em qual momento do ciclo nos encontramos, a fim de que possamos utilizá-los ao nosso favor. Em momentos de euforia o ideal seria vender as ações ou manter o dinheiro em posições mais conservadoras. Nos momentos de pânico o investidor deveria aproveitar as oportunidades que surgem no mercado, por um preço muito mais baixo.

Essa visão de investimento talvez já seja conhecida pelos investidores de valor, levando em conta que muito se alinha aos princípios de Warren Buffett, que em uma de suas célebres falas disse: ”Seja medroso quando todos são gananciosos e ganancioso quando todos são medrosos”.

Por dentro da estratégia

Para você que deseja receber dividendos mensais, com boa previsibilidade e amplos retornos acima do Ibovespa, conhecer a estratégia de Bazin é fundamental. Começando com a ideia de que para se realizar um bom investimento, o preço de uma empresa deve ser consequência dos dividendos que ela paga.

Vejamos mais a fundo os pontos considerados por Bazin para realização de um bom investimento:

1 – O investidor deve ter em carteira apenas ações que pagaram mais de 6% a.a. de Dividend Yield (Cash Yield). Essa proporção não foi escolhida aleatoriamente, na sua época, os juros se encontravam em patamares muito altos, por conta disso, os 6% a.a. era o mínimo que um investimento de renda variável devia pagar para ser pudesse ser considerado remunerativo.

Entenda:

2 – Investir apenas em empresas que possuam endividamento moderado, deixando de lado aquelas que possuem endividamento excessivo ou qualquer dado suspeito.

3 – Se houveram notícias negativas a respeito da empresa escolhida, o investidor deverá se desfazer imediatamente do ativo, tendo em vista que tal situação pode afetar os resultados da empresa como um todo.

4 – O investidor deve rebalancear sua carteira semestralmente, repassando todas as empresas pelos filtros anteriores. A ideia aqui não é o preço do ativo em si, mas sim o desempenho operacional da empresa e sua capacidade na distribuição de dividendos. Vale ressaltar que Bazin recomenda que os rebalanceamentos sejam realizados nos meses de abril e de outubro, pois seriam os meses que grande maioria das empresas encerram o seu pagamento de dividendos no ano.

É importante ressaltar que o conceito de “Cash Yield”, significa a conversão dos dividendos pagos em reais para o dólar, tendo em vista o cenário político e econômico que se encontrava o país quando o método foi criado. O brasil vivia um período de altíssima inflação, desvalorização da moeda local e incertezas em relação ao futuro.

Ou seja, para ele os dividendos precisavam ser bons, mesmo quando convertidos para o dólar. Por conta disso ele buscava maior estabilidade na moeda norte americana, com isso, Décio Bazin formava um portfólio estável, com boas pagadoras de dividendos.

Ponderando os riscos

Embora a estratégia de Bazin tenha se mostrado muito eficaz ao longo dos anos, o investidor deve estar atento, tendo em vista que, como o próprio nome já diz, os investimentos em renda variável são fundamentalmente ativos financeiros que possuem retornos não previsíveis.

Conforme observamos anteriormente, os investimentos focados na distribuição de dividendos poderão trazer um futuro generoso aos investidores mais pacientes. Todavia, investir focando apenas o Dividend Yield, acaba por deixar de lado excelentes oportunidades de empresas negociando a um preço descontado do seu valor.

Se pegarmos o exemplo do investidor focado apenas no Dividend Yield, empresas como Magazine Luiza e Sul América, que obtiveram enorme valorização ao longo dos anos, ficariam de fora.

MGLU3 – Distribuição de dividendos (amarelo) / cotação da ação (azul)

SULA11 – Distribuição de dividendos (amarelo) / cotação da ação (azul)

Outro ponto que devemos levar em conta é que o livro foi escrito em 1992, onde a quantidade de informação disponível era limitada, ou seja as métricas de avaliação poderiam conter erros. Hoje o investidor pode filtrar e a analisar com muito mais precisão, tomando mais segurança na hora aportar ou sair de um ativo.

Ao olharmos somente para o Dividend Yield podemos cometer um grande erro, assim como analisar qualquer indicador sozinho pode trazer grandes riscos para o investidor. Empresas de pequeno porte que estejam pagando altos dividendos, nem sempre geram crescimento. Isso porque as empresas que pagam altos dividendos, devem manter um crescimento expressivo, precisando cada vez mais, aumentar seus lucros para que os dividendos sejam sustentados no longo prazo.

Se pegarmos o exemplo de Oi (OIBR3) podemos ver claramente essa questão. Antes de declarar recuperação judicial, a empresa chegou “pagar” 17,5% de Dividend Yield, o que sabemos que é insustentável para o seu modelo de negócio.

Por fim, Décio Bazin não define o que seria uma empresa com poucas dívidas, se formos analisar esse critério em especial, ele pode variar de um setor para outro. Determinados setores, como a construção civil são, no geral, grandes emissoras de dívida. Por outro lado, empresas de tecnologia, tendem a operar menos alavancadas. Sendo assim, o nível de endividamento pode possuir realidades distintas, onde o que consideramos arriscado para um setor pode ser saudável para outro.

3 ações que passariam nos critérios de Décio Bazin

Para dar maior praticidade a teoria apresentada, escolhi 3 ações que se enquadram no método de décio Bazin, ações que pagam dividendos acima de 6%a.a e fugindo de empresas com dívida excessiva, para isso, utilizei o indicador Dívida Líquida/EBITDA, que serve para analisar o índice de endividamento das empresas. Dentre as escolhidas estão 2 empresas do setor energético e 1 do setor financeiro.

A escolha pelo setor de energia é lógico, trata-se de um setor muito menos arriscado, afinal são empresas que fornecem serviços essenciais à população e que nunca deverão deixar de existir. Além disso, possuem receita previsível e que independe do volume transmitido, sua remuneração se dá por disponibilidade da matriz energética.

O setor financeiro corresponde a 36,14% do índice Ibovespa. O setor já faz parte da rotina das pessoas, e com o mundo cada vez mais digital, a necessidade de um intermediador cresce. Além disso é um setor que apresenta alta lucratividade, oferecem uma gama de produtos aos seus clientes.

É importante frisar que as empresas mencionadas não são uma recomendação de investimento. Segue abaixo os ativos escolhidos seguindo o método Bazin:

TAEE11

A Taesa é uma das maiores empresas brasileiras de transmissão de energia elétrica, apresenta um Dividend Yield de 9,50%, um dos maiores do segmento, juntamente com um endividamento controlado, com uma relação Dívida Líquida/Ebitda de aproximadamente 3,4, com base no último resultado de 3t2020, conferindo uma situação saudável à empresa.

TIET11

A AES Tietê Energia S.A. é uma das mais eficientes geradoras de energia elétrica do Brasil, apresentando um Dividend Yield de 6,81%. Além disso sua relação Dívida Líquida/Ebitda é de aproximadamente 2,33, com base no último resultado de 3t2020.

ITSA4

A Itaúsa apresenta um Dividend Yield de 5,17%, como as ações de Itaú representam mais de 90% da Itaúsa atualmente, medimos a relação do seu grau de alavancagem (endividamento) através do índice de basiléia, que está em 13,7%, um dos menores em relação ao seus pares. Este nível demonstra um bom gerenciamento de recursos, sem endividamento acima do limite.

Conclusão

Desde a publicação do seu livro, a essência do pensamento de Décio Bazin permanece inalterada. Seu método deixa clara a estratégia focada nos dividendos das empresas, podendo ser comparada diretamente com às estratégias de longo prazo adotadas fortemente por investidores de sucesso como Warren Buffett.

Como já sabemos, não existem fórmulas prontas no mundo dos investimentos. Apesar das críticas de o método não ser 100% claro em relação a “ineficiência” ou ao “endividamento excessivo”, acredito que ainda possa dar grandes retornos no longo prazo, onde o foco seria no Dividend Yield das empresas, baixo endividamento, evolução nas margens do negócio, diversificação entre setores, e creio que o mais importante, a realização de aportes em momentos oportunos de mercado. Por essa razão o exercício da paciência se fez presente na estratégia de Décio Bazin, aqui o tempo é senhor da razão.

Caro leitor, entenda o método de Décio Bazin, antes que seja tarde demais!