Muito se fala sobre o retorno das taxas de juros dos EUA reverterem a tendência de queda e finalmente voltarem a subir. Segundo estratégia do FED (banco central norte-americano), a autoridade passa a ser mais tolerante com níveis mais altos de inflação, desde que a média da variação dos preços no longo prazo seja de 2%.

Apesar disso, hoje iremos comentar um pouco mais sobre as consequências de uma futura alta na economia e nos seus investimentos. Afinal, é melhor estar preparado para uma oportunidade e não ter nenhuma, do que ter uma oportunidade e não estar preparado.

Para iniciar essa análise devemos pontuar três elementos chaves para o funcionamento de qualquer economia, sendo eles o Governo, as empresas e as famílias. Além disso, irei acrescentar as consequências para o investidor, para que as opiniões retratadas aqui possam lhe ajudar a buscar novos rumos em seu portfólio.

A temida inflação

Sabemos que a discussão do FED sobre o futuro da inflação e dos juros nos Estados Unidos é de extrema relevância, tendo em vista que um maior aumento dos gastos públicos estão acontecendo e podem mudar o regime fiscal no qual o FED operou nos últimos anos.

O gráfico abaixo permite entender os movimentos do FED, ignorando os soluços de várias e severas crises, os últimos 40 anos foram marcados por uma tendência de queda na taxa de juros, medido pelo rendimento (yield) de bonds do Tesouro americano de 10 anos.

Trata-se de décadas contínuas de desinflação e crescente independência dos bancos centrais para gerir os ajustes das políticas de inflação. Disso isso, a pergunta que temos em mente é: por que atualmente o FED haveria de mudar?

Apesar de não ser um consenso entre o mercado, entendo que o espaço para o otimismo dos mercados sobre a capacidade da política monetária vem diminuindo, onde não será possível manter a sólida ancoragem das expectativas inflacionárias.

Isso porque o choque dos gastos emergenciais com a pandemia e mantida a atual política tributária herdada da administração Trump, constroem um desequilíbrio fiscal de longo prazo que poderá causar um crescimento substancial da dívida pública.

Além disso, outros fatores, como o demográfico, devem ser levados em conta. Atualmente, acontece uma redução do crescimento relativo da população jovem, o que diminui os índices de crescimento da oferta de mão de obra.

Esse rápido envelhecimento da população norte americana, trata-se de um problema de longo prazo em relação a oferta e a demanda, ou seja, muitos empregos e poucos trabalhadores, o resultado é um maior custo da mão de obra, o que automaticamente pressiona a inflação.

Esse possível aumento inflacionário traz com eles algumas peculiaridades, no qual veremos a seguir.

Aumento do juros – Empresas

Um possível aumento do juros, traz consigo um aumento dos juros para as empresas, ou seja, das suas despesas financeiras.

Todas as empresas carregam suas dívidas e pagam juros por elas. Dessa maneira, grande parte das empresas americanas possuem dívidas prefixadas e uma alta do juro americano, aos poucos, vai afetando no custo de rolagem de dívida dessas companhias.

Caso o FED deixe a taxa do juro americano se multiplicar, iremos observar as despesas financeiras das empresas tendo o mesmo movimento. No geral, isso significa uma menor margem de lucro, onde companhias fortemente alavancadas são as mais prejudicadas, pois dependem de baixo custo de empréstimos para viabilizar seu balanço.

No contexto brasileiro, aumento da Selic iria afetar grande parte das dívidas internas do país, devido ao fato de estarem atreladas ao CDI.

Veja também: XP e BTG indicam compra de Mosaico (MOSI3). Ações disparam!

Por outro lado, os juros mais altos beneficiam os bancos, que conseguem aumentar o spread de crédito, que acaba sendo proporcional ao nível dos juros em si.

Outro ponto que os juros altos afetam é em relação a redução do valor presente dos dividendos.

O modelo utilizado para precificar o valor de uma ação é chamado de dividendos descontados. Nesse modelo, é estimado o fluxo de dividendos ao longo dos anos e, depois, trazido o valor presente pela taxa de juros de mercado, demonstrado na seguinte equação:

Dessa forma, na teoria, a alta dos juros reduz o valor presente dos dividendos de uma empresa, e a consequência é a redução dos valores das ações.

Não podemos afirmar que isso acontecerá, tendo em visto que o mercado é dinâmico e muitas das vezes, desordenado. Por essa razão, não se pode dizer que a diminuição do valor presente dos dividendos teria consequência positiva ou negativa para os ativos da B3.

Só seria possível afirmar caso as taxas subam muito rápido ou se a inflação estourar, dessa forma, o mercado de ações sentiria o peso de uma alta repentina.

Aumento do juros – Governos

Aumento do custo de rolagem de dívida

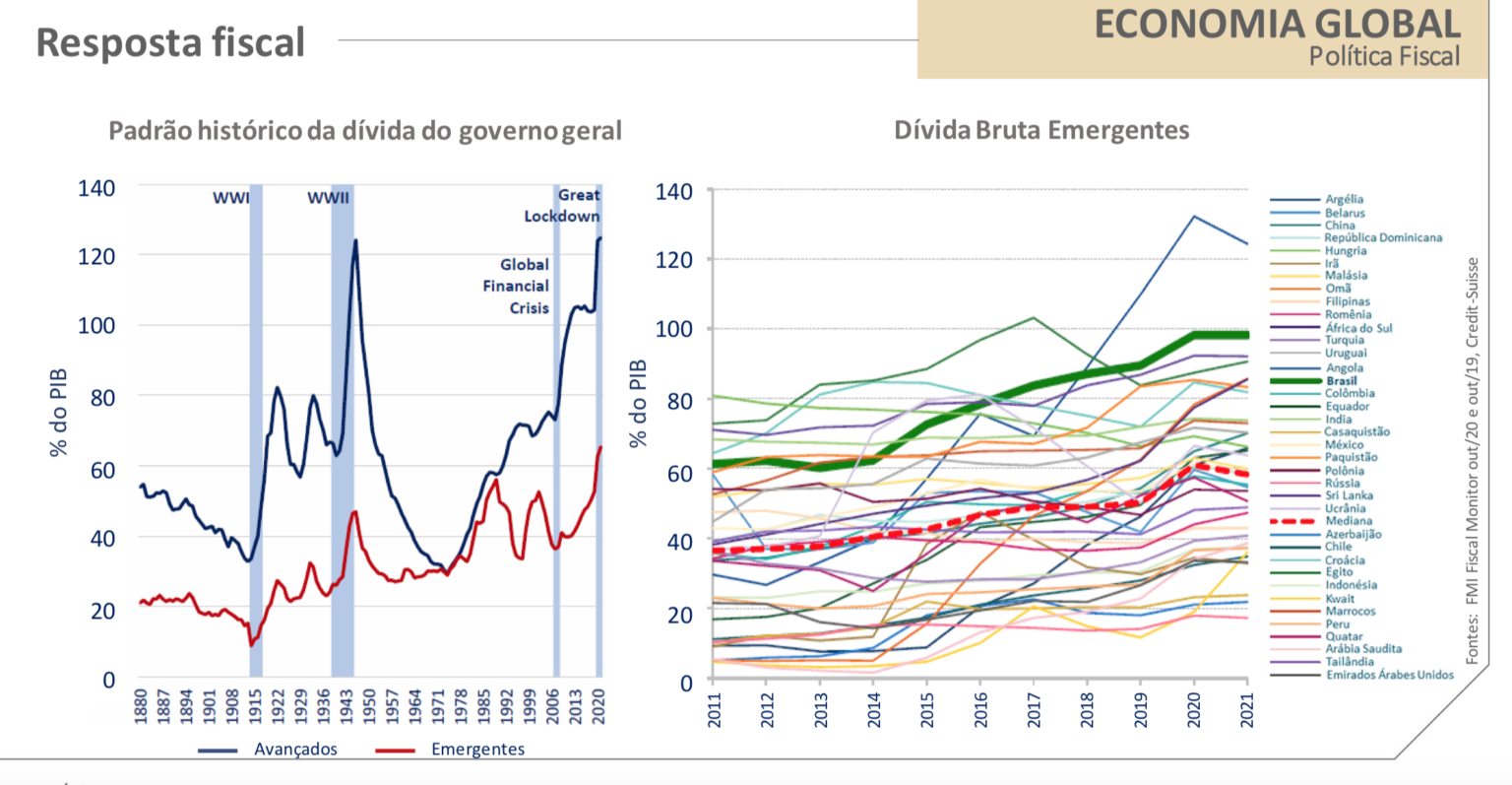

Não é de hoje que governos do mundo todo, por diversas razões, vêm aumentando significativamente suas dívidas. Dívidas de 200% ou 300% do PIB até então seriam absolutamente improváveis se não fossem os juros extremamente baixos.

Os EUA fecharam 2020 com 135% de dívida sobre PIB, o Japão com 225%, a China com 285%, a Itália com 158% e o Brasil com 90%, com crescimentos dessas porcentagens intensiva na última década e com taxas extremamente baixas.

Agora, imagine que haja um aumento dos juros, onde o custo da rolagem será maior, impactando diretamente no déficit nominal dos países. Em outras palavras, o aumento do custo da dívida iria significar uma drástica redução de gastos com outros investimentos. Dessa forma, quanto mais alavancado um país for, menor será sua capacidade de investir em produtividade, tecnologia, educação, saúde.

Desvalorização da moeda

Uma possível alta dos juros americano pelo FED, considerado o mais seguro do mundo, obriga todos os outros países a subir suas taxas.

Isso acontece através da desvalorização cambial, ou seja, maior procura de uma moeda estrangeira com maior confiança e estabilidade, ainda mais em períodos de crise, no qual estamos vivendo.

Dessa forma, se os juros “livres de risco” agora são maiores, os investidores entendem que os mais arriscados são menos atrativos e saem de países emergentes, como o Brasil, para investir no mais seguro, como os EUA. Através desse fluxo de saída, há uma enorme desvalorização da moeda dos países emergentes.

Isso diz muito sobre o que estamos observando no Brasil em relação ao real. De acordo com levantamento da Austin Rating elaborado pelo economista-chefe Alex Agostini, o real aparece em 5º no ranking das moedas de pior desempenho do mundo na comparação com o dólar.

Além disso, com a desvalorização das moedas acontece uma pressão nos preços, impactando negativamente na inflação. Que por consequência, pressiona os banqueiros centrais a subir suas taxas locais. Dessa forma, a possível alta dos juros americanos pressiona o mundo todo por mais aumentos.

Aumento do juros – Famílias

Queda da renda disponível

O maior impacto do aumento de juros para as famílias acontece no custo do crédito. Ou seja, um aumento das parcelas dos empréstimos reduz a renda disponível, que, consequentemente, reduz o consumo.

Como exemplo, imagine que uma família tem o desejo de trocar de carro. Dessa forma, é possível que eles procurem um banco para consultar a possibilidade de fazer um financiamento do automóvel.

O banco, influenciado pelo aumento dos juros, oferece um financiamento com juros elevados, fazendo com que a família repense a ideia de adquirir o veículo.

Se os consumidores não comprarem o carro, tendo em vista que este não é uma necessidade, mas sim sinônimo de conforto, a transação não será realizada e a economia não será movimentada.

Portanto, se muitos carros não forem vendidos, é presumível que a montadora tenha de demitir funcionários, em virtude da baixa da demanda de novos veículos, contribuindo assim para o aumento do desemprego.

Sem empregados as famílias não terão dinheiro para consumir e, com isso, a movimentação da economia não acontece.

Vale ressaltar que famílias, principalmente aqui no Brasil, estão com alto nível de endividamento.

Aumento do juros – Investidores

Quando a Selic atingiu 2%, muitos investidores passaram a aceitar maiores riscos em busca de maiores retornos, incorporando uma parcela de ações na carteira. Para aqueles que se mantiveram conservadores, a estratégia foi aumentar o prazo dos investimentos em renda fixa.

Do contrário, com uma alta de juros haveria o efeito inverso. Parte dos investidores voltariam a ser rentistas de baixo risco quando o juros voltassem a subir. Isso representaria um menor fluxo para as bolsas de todo o mundo, principalmente no Brasil, onde apenas uma pequena parcela da população investe na bolsa.

Essa queda de fluxo poderia influenciar o preço de algumas ações, principalmente aquelas que são as queridinhas dos investidores, mas que não demonstram muita confiabilidade em seu modelo de negócio e resultados.

Dessa forma, em um possível aumento dos juros, é importante que o investidor foque nas ações de empresas boas e que entregam resultados.

Além disso, não é apenas o mercado de renda variável que é afetado, mas também os títulos públicos. Segundo entidades como o Banco Mundial, apontam que países emergentes, como o Brasil, correm o risco de sofrer uma fuga de recursos e alta volatilidade em seus mercados após uma elevação dos juros.

A alta dos juros pode descomprimir a pressão nos prêmios de crédito privado. O que se traduz no aumento de taxas e prejuízos de marcação a mercado para quem carrega esse tipo de título.

Conclusão

O Comitê Federal de Mercado Aberto (Fomc) decidiu nesta quarta-feira (17) manter as taxas de juros nos Estados Unidos entre 0% e 0,25% e elevou bastante suas projeções para a economia americana. Enquanto isso, as expectativas para o núcleo da inflação subiram, com o comitê buscando agora uma alta de 2,2% neste ano, medido pelas despesas de consumo pessoal.

Os integrantes do FED sinalizaram que não haverá uma elevação dos juros até 2023, apesar de uma perspectiva de melhoria e de uma virada neste ano para uma inflação mais alta.

Desde antes do início da pandemia, os rendimentos dos títulos do governo (Treasuries) subiram para os maiores níveis à medida que os investidores se preocupam com a erosão da inflação no principal de seus ativos de renda fixa.

O FED se mostrou confortável com algum aumento nos rendimentos, desde que isso ocorra em resposta ao crescimento econômico. Para 2022 e 2023, os diretores projetam alta de 3,3% e 2,2%, respectivamente, antes que o crescimento econômico se estabeleça em um intervalo de longo prazo de 2,3%.

Além disso, o Fomc também projeta que o desemprego nos EUA cairá para dos atuais 6,2% para 4,5% até dezembro. Na projeção anterior, a expectativa apontava para uma taxa de 5%.

Mesmo assim, gestores já começaram a precificar um aumento da inflação, levando a uma venda de títulos do governo e estão apostando que as taxas de juros começarão a subir no fim do próximo ano. Eles também começaram a sair de ações que parecem estar muito com preços muito altos após a alta desde 2020 marcada por recordes sucessivos no Nasdaq.

Veja também: Cade autoriza participação de concorrentes em processo sobre Localiza e Unidas

Com essa notícia, teremos ao longo de 2021, um tempo razoável para nos prepararmos para este novo cenário mundial. Além disso, é importante lembrar que, nesta semana, teremos reunião do Copom, que poderá ser o início do ciclo de alta de juros por aqui.

Hoje (17) o Ibovespa, principal indicador da Bolsa de Valores brasileira, obteve uma valorização de 2,22% aos 116.549,44 pontos, após decisão do FED em repetir a promessa de manter a meta de juros próxima de zero nos próximos anos.

Em suma, apenas uma coisa é certa. Estamos vivenciando uma mudança profunda no mundo em que, por 40 anos, a política monetária operou com os ventos a favor da globalização e da demografia como instrumento básico de gerência de demanda, na ausência de políticas fiscais ativas.