“O bom Brasileiro é aquele que não desiste nunca”, com toda a certeza, caro leitor, você já deve ter escutado essa frase durante algumas vezes ao longo da vida. O artigo de hoje faz uma reflexão a respeito das condições atuais de investimento em nosso país, seria a hora de deixar de lado o investimento em empresas em terras tupiniquins? Vejamos a seguir.

Onde tudo começou

Alguns fatores relevantes nos fizeram chegar ao cenários políticos e econômico que temos hoje.

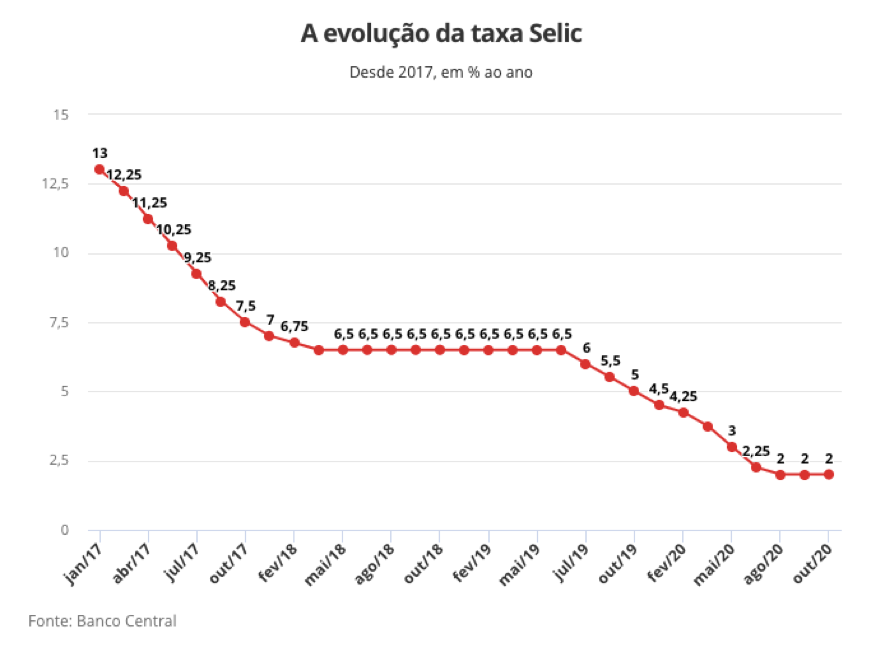

A taxa básica de juros, mais conhecida como Selic, caiu drasticamente no Brasil ao longo dos anos. Era de 14,25% em agosto de 2016, quando começou a cair, até atingir 2,00% em agosto de 2020.

O patamar foi inédito para padrões brasileiros. Para que possamos ter uma noção, a média da taxa Selic nos últimos dez anos foi de 13%. Isso porque já houveram momentos, como em 1997, que a Selic era de 45%.

A queda drástica na taxa Selic afetou principalmente os investimentos em renda fixa, impulsionando muitos investidores a saírem de sua zona de conforto, ou seja, dos rendimentos “garantidos”, passando a procurar por retornos maiores e novos produtos financeiros de renda variável.

Pandemia

O primeiro caso da pandemia pelo novo coronavírus, foi identificado em Wuhan, na China, no dia 31 de dezembro de 2019. Desde então, os casos começaram a se espalhar rapidamente pelo mundo, primeiro pelo continente asiático, e depois por outros países.

Em fevereiro, a transmissão da Covid-19 no Irã e na Itália, chamou a atenção pelo crescimento rápido de novos casos e mortes. Em março, a Organização Mundial da Saúde (OMS) definiu o surto da doença como pandemia.

No Brasil, as primeiras ações ligadas à pandemia do Covid-19 começaram em fevereiro, com a repatriação dos brasileiros que viviam em Wuhan, cidade chinesa epicentro da infecção. Em 15 dias, o país confirmou a primeira contaminação, quando a Europa já confirmava centenas de casos e encarava mortes decorrentes da covid-19.

Resultado na Bolsa de Valores brasileira

Com a Selic em torno de 11% ao ano era fácil plantar dinheiro. O investidor que colocasse R$ 500 mil teria um rendimento em torno de R$ 4 mil mensais, poderia sacar todo mês sem tocar no montante principal, ou seja, para muitos, o sonho da liberdade financeira. Agora, com a Selic a 2% ao ano, R$ 500 mil agora rendem, na melhor das hipóteses, em torno de R$ 800 por mês. O sonho da liberdade financeira se foi.

Os investidores do Tesouro Direto logo entenderam que para “brotar” dinheiro novamente, só seria possível através de investimentos mais complexos. Como resultado, observamos o número de CPFs cadastrados na B3 (Bolsa de Valores de São Paulo) subirem 92,1% em 2020, passando de 1.681.033 em dezembro de 2019 para 3.229.318 em janeiro de 2021.

Esse quantitativo também foi impactado pela pandemia, tendo em vista as oportunidades de elevados ganhos depois das fortes quedas. Em 23 de março de 2020, o índice chegou a mínima anual de 63.569 pontos. O nível é o menor registrado desde 10 de julho de 2017.

Porém, nada que cause muita surpresa ao investidor com anos de mercado, tendo em vista que somos o país que, nos últimos 26 anos, teve nada menos do que 6 momentos de quedas dos mercados maiores de 30%.

Para aqueles que compraram ativos em renda variável após 6 circuit breakers (interrupção das negociações quando a queda atinge 10%), o resultado positivo veio aquém do esperado.

Os brasileiros passaram a enxergar a Bolsa de Valores como uma forma de investir em empresas para o longo prazo, assim como os americanos, que têm mais da metade da sua população investindo em ações.

Veja também: O que esperar da bolsa no mês de março?

Brasil: Decepcionando otimistas e pessimistas

Acho que já conseguimos entender que a vida do investidor brasileiro não está nada fácil. A situação atual da economia e da política no país vem causando grande desconforto e decepção.

Creio que não há melhor definição para um subtítulo do que essa, o Brasil é um país cíclico, com uma miscelânea de momentos de otimismo e pessimismo. Não é atoa que somos campeões entre as moedas emergentes em perda de valor.

Em outras palavras, falta de ímpeto para aprovação das reformas e dificuldade nos processos de privatização, bem como a falta de produtividade, facilmente constatadas de acordo com a forma rápida e voraz que o real e o PIB foram devorados.

Além disso, do lado dos investidores, podemos incluir na conta de decepções, as promessas de dinheiro fácil, rápido e garantido na Bolsa de Valores. Isso até existe, mas não para você ou para mim.

Quem vende um curso milagroso, uma fórmula mágica infalível, um retorno garantido configura alguns exemplos de quem ganha dinheiro se aproveitando de investidores iniciantes. Basta olhar para a lista da Forbes que você encontrará vários investidores que ficaram bilionários com ações, alguns bastante famosos, como o Warren Buffett, nos EUA, ou o Luiz Barsi, aqui no Brasil.

A verdade é que se torna muito fácil ficar decepcionado com o Brasil, seja pela picaretagem, eleição, inflação, vacinas, crise política, sempre há algum problema e quando não tem, o mercado inventa um.

Juros nos EUA, risco para a Bolsa de Valores brasileira?

Em 2008, ano da crise econômica brutal no setor financeiro americano, obrigou o Fed a elevar a taxa de juros americana para zero. Após essa última cartada da política monetária, para que essa crise financeira não virasse uma depressão econômica, o Banco Central americano inventou o “QE” (quantitative easing).

O QE era um programa de recompra de títulos do governo americano e títulos de crédito securitizados. O objetivo dessa recompra era comprimir as taxas da curva de juros, assim como, prover liquidez ao mercado de crédito público e privado.

Na época, economistas do mundo inteiro ficaram preocupados com a hiperinflação nos EUA. Todavia, doze anos depois, esses mesmos economistas esperam e ainda não vimos nada.

Veio então o “corona voucher”, que consiste no pagamento de uma mesada do Governo para a população mais vulnerável, um estímulo fiscal amplo e relevante, para uma parcela da população norte-americana que recebia já tinha dinheiro.

Entendeu a diferença e onde eu quero chegar?

Enquanto o QE valorizava o patrimônio dos poupadores, que não geravam mais consumo, por outro lado, o “corona voucher” significou colocar dinheiro na mão da população de baixa renda, exatamente as pessoas que mais consomem proporcionalmente.

Isso significou estimular a economia de forma gigantesca. Como resultado, enquanto em 2008 o desemprego demorou 10 anos para retornar a níveis pré-crise, as estimativas para o retorno dos EUA ao nível de desemprego anterior giram em torno de apenas 2 anos.

Além disso, os dados da produção industrial demostram o crescimento de 0,9% em janeiro ante dezembro, assim como as vendas no varejo, que saltaram 5,3% em janeiro em relação a dezembro de 2020, ou seja, níveis impressionantes de atividade nos EUA, considerando o contexto em que vivemos.

Veja também: Multiplicando o seu capital por 10x

Como se não bastasse o estímulo brutal feito até aqui, o Presidente americano Joe Biden pressionou um pacote de 1,9 trilhão de dólares, gerando um risco enorme de sobreaquecimento e inflação.

Com esse risco batendo na porta, os detentores de títulos podem cobrar taxas maiores para financiar, o que passou a ser mais arriscado. Ou seja, depois de 30 anos de juros americanos em tendência de queda, estaríamos no início de uma tendência longa de juros americanos subindo.

Isso significa dinheiro estrangeiro saindo da Bolsa de Valores brasileira, impactando as empresas da terra tupiniquim. Para ser mais explícito, juros subindo, valor das ações caindo.

Entendido isso, internalize o risco e pense imediatamente se sua carteira está preparada para isso. Ou seja, a sua carteira reflete essa nova tendência das taxas de juros mundiais?

Se a resposta for não, isso, em si, já deveria ser um motivo para você ter parte do seu dinheiro em dólares.

Pé no freio na Bolsa de Valores?

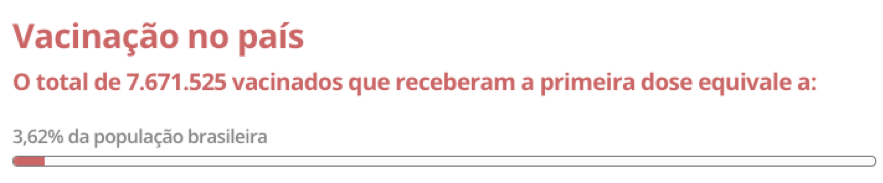

O primeiro semestre da nossa economia está em maus lençóis, a recuperação econômica é lenta e o que poderia nos tirar dessa situação vem sendo gerida de forma desorganizada, basta olharmos o mapa de vacinação.

Para melhorar, o aumento do número de casos em diversas regiões do país, agravam as situações das UTIs nos hospitais brasileiros, fazendo com que o setor de varejo, indústria e serviços tomem mais tempo para iniciar uma retomada consistente.

Ao mesmo tempo, lojas são fechadas, restaurantes baixam as portas e as placas de “Aluga-se” aparecem com maior frequências. Neste cenário, a Bolsa de Valores balança, os juros abrem e o dólar, como sempre, se eleva.

Conclusão

Entre entraves políticos, o mal combate à doença e o risco fiscal à solta, os investidores brasileiros devem estar atentos aos ativos que escolhem para as suas carteiras, afinal são esses termômetros que podem colocar em xeque seus investimentos em renda variável.

Com o dólar valorizado frente ao real, acima dos R$ 5,70, a melhor opção dentro da Bolsa de Valores Brasileira seriam as posições em empresas de commodities, exportadoras e empresas com operações no mercado externo. Porém, a verdade é que há grandes chances de o mundo andar e nós vamos ficar para trás.

Para os investidores brasileiros, cada dia é uma nova batalha. Apesar disso, a aprovação total da PEC Emergencial pode nos trazer o sonho de recuperação da força econômica, assim como a reforma administrativa, a privatização de Eletrobras e Correios e a melhora do ambiente de negócios.

Afinal não custa sonhar, do contrário, podemos em um futuro próximos, estar dançando tango, junto com os nossos “Hermanos”. E não sou eu que estou dizendo, o próprio ministro da Economia, Paulo Guedes, afirmou em podcast promovido pelo Thiago Nigro, mais conhecido como Primo Rico, que o Brasil poderá se tornar uma nova Argentina dentro de seis meses ou ainda uma Venezuela no período de 1 ano e meio, caso haja descontrole de gastos, alta da taxa de juros e falha em crédito de banco público.