No final de 2018, não faltavam motivos para acreditar que haveria uma recessão nos próximos anos. Os Estados Unidos estavam em guerra comercial com a China, a economia mundial já dava claros sinais de desaceleração e o mercado de ações estava despencando com medo desse cenário.

No entanto, Jerome Powell, Chairman do FED, soltou uma mensagem que mudou completamente o rumo dos mercados. Ele disse:

“O Banco Central vai adotar uma postura mais suave com a política econômica, não vamos aumentar a taxa de juros”.

Aumentar a taxa de juros da economia ajuda a frear a inflação e diminui o crescimento.

Depois disso, o que se viu foi uma ampla valorização dos ativos financeiros: ações, commodities e startups. Muitas ações de empresas estavam sendo cotadas em seu maior preço da história até o começo de 2020. A partir de fevereiro, tudo mudou. Um cisne negro apareceu e logo foi reconhecido como Coronavírus.

Por definição, cisnes negros são eventos raros, impossíveis de prever e quem trazem grandes mudanças para a nossa sociedade.

O Cisne Negro chamado Coronavírus

O Coronavírus começou a se espalhar pelo mundo e gerou um dos maiores crashs de todos os tempos no mercado financeiro. Entrando para a lista da Crise de 1929, segunda-feira Negra, Grande Crise de 2008 e Bolha pontocom em 2000. O medo é que isso desencadeie uma grande recessão econômica.

Os Bancos Centrais já perceberam isso e começaram a intensificar o programa de Quantitative Easing ou Afrouxamento Quantitativo. Através dele, o Banco Central aumenta a quantidade de dinheiro circulando na economia, como uma forma de combater a desaceleração da dinâmica em tempos de Coronavírus.

Por Quantitative Easing pode-se entender: juros próximos de zero ou negativos, compra ilimitada de títulos públicos para injetar dinheiro na economia, redução da reserva mínima de depósitos que os bancos devem manter, compra de ativos de bancos e emissão de dólares pela Casa da Moeda.

Primeiro, começaram anunciando a emissão de US$ 1 trilhão a cada semana. Hoje, já não se sabe mais o quanto vão emitir. Existe um problema nessa dinâmica: a perda do poder de compra da moeda americana, junto da perda de confiança em relação ao emissor.

Os resgates aos bancos, a emissão e todas as medidas de hoje nem se comparam com as que foram tomadas em 2008, na Grande Crise. As medidas de hoje são muito maiores e podem gerar um problema futuro: inflação e corrida pela conservação do poder de compra.

Os agravantes da atualidade

A grande crise de 2008 foi a mais recente da economia mundial. Entretanto, o que está acontecendo hoje é bem diferente do que no passado. Se naquela época houve uma bolha imobiliária que quase quebrou o sistema financeiro. Hoje, o Coronavírus pode trazer profundos impactos econômicos para o futuro: as pessoas estão em casa, sob quarentena, muitas empresas estão paradas (exceto negócios digitais).

Não é exagero afirmar que o mundo está parado. Caso isso se prolongue, os governos deverão tomar medidas mais extremas, mesmo que seja necessário um grande aumento no endividamento através de políticas de cunho fiscal.

Há quem fale em novo Plano Marshall, utilizado na reconstrução da Europa após a Segunda Guerra Mundial. O governo dos Estados Unidos investiu pesado em ajuda financeira para a Europa na época. Atualmente, já se discute inúmeros estímulos fiscais para evitar uma depressão econômica.

Os Bancos Centrais também estão sem margem. Os juros já estão indo para o negativo, as políticas do tipo monetária não estão surtindo mais o efeito esperado. Aparentemente, os banqueiros dos governos estão perdidos. Com isso, os pacotes de “estímulos fiscais” não serão uma surpresa se aparecerem.

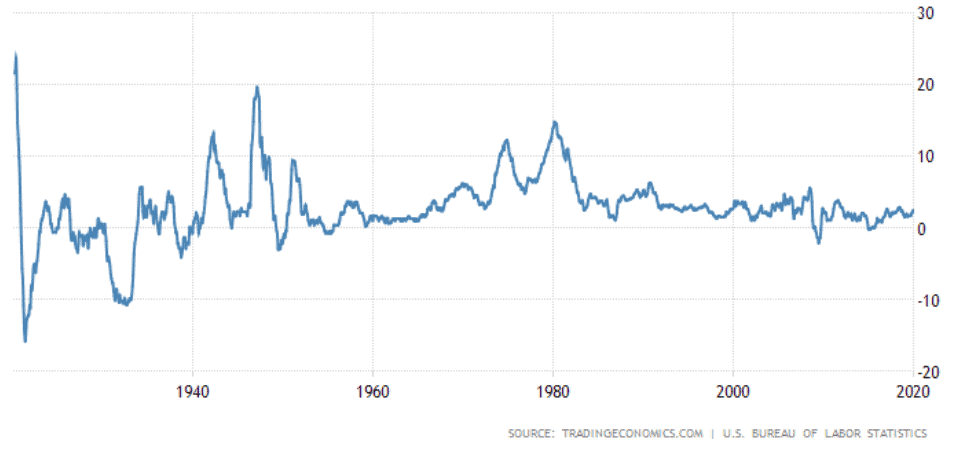

O caminho que isso segue é um pouco inevitável: inflação. Os dados abaixo sugerem isso. A inflação anual dos Estados Unidos já chegou a 23% ao ano em dólar nos anos 40, período do Plano Marshall. Os países de moeda mais fraca tenderão a sofrer ainda mais.

Nos anos 40, os Estados Unidos tiveram um pico inflacionário. Assim como em outras ocasiões, como no Choque do Petróleo nos anos 70. O gráfico abaixo representa a série histórica da inflação norte-americana nas últimas 8 décadas.

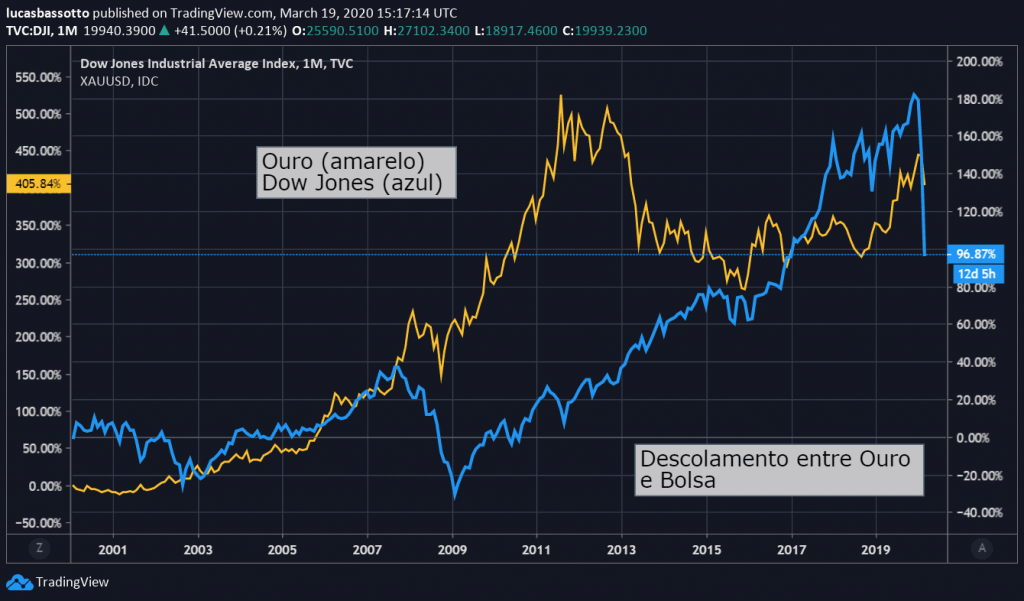

Em outros choques inflacionários, principalmente nos anos 70 com o Petróleo, o Ouro se sobressaiu e teve uma grande valorização, mais de 700% em três anos. Ouro foi o padrão monetário por milênios e ainda é usado como o ativo de “garantia final” pelos Bancos Centrais.

A hora do Bitcoin?

Muitas pessoas passaram a questionar o papel do Bitcoin como um ativo de reserva de valor. O ativo caiu de preço junto do mercado de ações e de todos os outros ativos sendo negociados em qualquer mercado. Muitos investidores estavam precisando vender tudo para utilizar como garantia em operações alavancadas (operar com dinheiro emprestado).

Houve uma corrida por dólares, tanto por parte de investidores quanto por parte dos próprios bancos. Poderíamos dizer que houve uma crise de liquidez. Contudo, é preciso se lembrar que todos os preços caíram. O que importa é a capacidade de recuperação depois do evento, assim como aconteceu com o Ouro após 2008.

A tese que defendo aqui é que o Bitcoin, apesar dos percalços, conseguirá ser um ativo de reserva de valor nos próximos anos, competindo diretamente com o Ouro, não com o Dólar. Portanto, o Bitcoin vai se descolar do mercado financeiro junto com o Ouro.

Caso o cenário descrito acima se torne real, crescerá a demanda por ativos de reserva de valor. Além disso, o Bitcoin certamente se beneficiará desse choque inflacionário. Só existirão 21 milhões de unidades para sempre, sendo que 18 milhões já estão em circulação e desse montante, 3 milhões já estão perdidos para sempre.

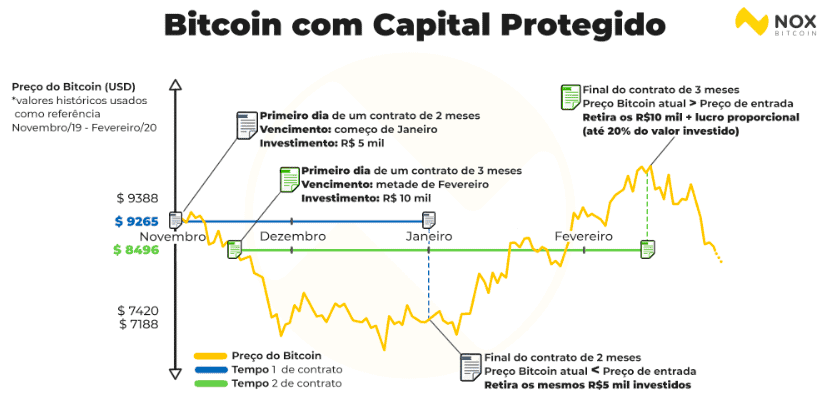

Essa é uma aposta arriscada, será uma prova de fogo. Para quem não quer correr esse risco, faz total sentido alocar parte de sua carteira em uma operação estruturada de Bitcoin com Capital Protegido, onde você pode ficar exposto à alta do Bitcoin com até 100% da proteção do valor investido, tendo uma perda máxima de zero e um ganho potencial de até 20%.

Quem não tem medo de arriscar, pode se expor diretamente em Bitcoin, mas sem proteção do valor investido caso o preço tenha uma grande queda. No entanto, com maior ganho potencial. É a hora do grande teste do Bitcoin. Teremos capítulos interessantes pela frente.