Os brasileiros, especialmente os mais novos, ainda não estão acostumados com a ideia de poupar dinheiro para obter renda após a aposentadoria. De acordo com o Raio X do Investidor, apenas 42% dos brasileiros investiram em algum produto financeiro. Desse número, apenas 6% investiram para a aposentadoria. Embora a Previdência Social seja um direito de trabalhadores regularizados, só ela não deverá ser o suficiente para gerar renda suficiente para manter o padrão de vida.

Além disso, existem dúvidas sobre a sustentabilidade do sistema previdenciário brasileiro. Para começar, nossa previdência é baseada na forma de seguro social. Ao contrário do que muitas pessoas imaginam, o governo não cria uma conta poupança e vai depositando os descontos de INSS do salário ao longo de nossas carreiras.

Entendendo a previdência social

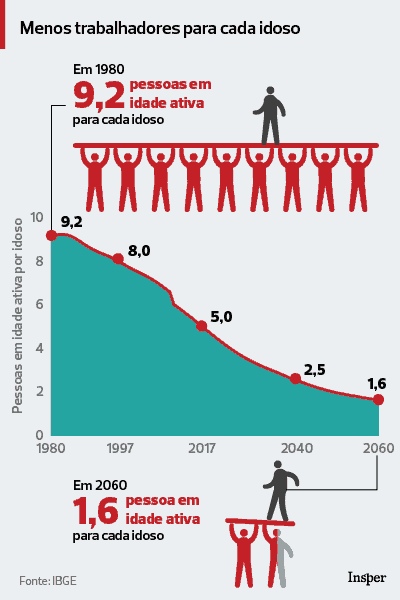

Na verdade, o governo usa os nossos descontos de INSS para pagar aqueles que já estão aposentados. Ou seja, a geração mais nova acaba pagando a previdência da geração mais antiga. Contudo, isso pode se tornar problemático no futuro, porque as pessoas estão tendo menos filhos do que na época em que esse sistema foi concebido (anos 30).

Além disso, com o desenvolvimento da economia brasileira, as pessoas estão vivendo mais, o que aumenta as despesas necessárias para sustentar o sistema previdenciário no longo prazo.

Hoje, o Brasil tem 5 trabalhadores em ativa para cada pessoa aposentada. Em 1980, haviam 9,2 trabalhadores por aposentado. Esse número tende a diminuir para 1,6 trabalhador por aposentado em 2060. Por conta disso, é difícil acreditar que a previdência consiga se manter daqui a algumas décadas.

Essa série de fatores levanta questionamentos sobre a sustentabilidade dessa forma de sistema. A Previdência Social do Brasil chegou a um rombo de R$ 150 bilhões. As despesas previdenciárias em 2019 serão de R$ 767,8 bilhões contra R$ 228 bilhões em gastos com saúde, educação e segurança pública.

Esse motivo levou o governo a promover uma reforma da previdência, diminuindo benefícios de alguns setores e aumentando a idade mínima de aposentadoria. Contudo, essas medidas podem apenas postergar o pior e também não mudam o fato de que a previdência tenda a ser insustentável.

Por isso, é importante começar a se preocupar em criar sua própria previdência, com o objetivo garantir que você não fique completamente dependente do dinheiro do governo e corra o risco de receber um valor muito menor do que você contribuiu a vida inteira.

Como reformar a sua previdência?

O melhor dia para começar a reformar a sua previdência, é hoje. Quanto antes começar, melhor. Quanto mais tempo o seu dinheiro ficar aplicado rendendo juros, maior será a remuneração que você terá no futuro.

É preciso criar uma mentalidade de longo prazo e utilizar uma parcela do dinheiro que você não irá precisar amanhã. Afinal, você está se preparando para a aposentadoria e não pretende utilizar o dinheiro nem tão cedo.

Por isso, antes de começar, é importante ter um colchão de reserva que contemple de 3 a 6 meses do seu custo de vida mensal. Se acontecer qualquer emergência, você poderá utilizar essa reserva e não precisará resgatar o dinheiro que vai para a sua previdência.

Para começar, o ideal é separar um percentual fixo de seu salário e guardar todo mês. É importante manter a regularidade dos depósitos. Você também pode aumentar o percentual caso sinta necessidade.

Onde guardar meu dinheiro para aposentadoria?

É imprescindível investir o dinheiro guardado em produtos de renda fixa, ou em fundos de previdência privada que remunerem com juros. O recomendado é procurar e diversificar seu dinheiro em títulos de renda fixa de curto prazo. Os melhores títulos com o intuito de se aposentar são:

- Tesouro Selic (curto prazo)

- Tesouro Direto IPCA+ 2050 (longo prazo)

- Tesouro Selic prefixado (médio prazo)

- CDB prefixado (médio prazo)

- CDB 100% CDI (curto prazo)

- Fundo de previdência privada

Os juros são uma ferramenta muito poderosa no longo prazo e são essenciais para fazer seu dinheiro render para a aposentadoria. Por exemplo, um valor de R$ 10.000 aplicado no Tesouro IPCA+ 2050 pode virar R$ 57.615, já descontando impostos e taxas. Por isso, não se deve deixar de investir o dinheiro da aposentadoria.

Corretoras como XP, Órama, Warren e Rico oferecem os títulos mencionados acima. Elas são os melhores lugares para começar a investir, porque os custos são menores que um banco.

Quanto eu preciso guardar?

Mas quanto é necessário guardar para ter a mesma renda que você possui hoje? Existem diferentes métodos defendidos por especialistas na área de previdência. O mais simples de todos é a regra 1, 3, 6, 9. Cada número representa um fator de multiplicação de sua renda anual (ou seja, 12 vezes o seu pagamento mensal), a depender da idade.

A mudança do fator de multiplicação vai pular a cada 10 anos. Aos 35, o fator deve ser 1, aos 45 será de 3, aos 55 saltará para 6 e aos 65 anos, deverá ser de 9. Parece confuso? Veja como calcular:

Por exemplo, uma pessoa que ganha R$ 2 mil reais aos 35 anos já deveria ter guardado o equivalente a R$ 24 mil reais (R$2 mil de salário mensal x 12 meses x 1). Se ela continuar ganhando R$ 2.000 por mês, já deveria ter guardado R$ 72 mil aos 45 anos (R$ 2 mil x 12 meses x 3). Seguindo pela lógica, teríamos a seguinte tabela:

| Idade | Quanto você deveria ter guardado | Salário mensal | Valor poupado para aposentadoria |

| até 35 | 1 salário anual | R$ 2 mil | R$ 24 mil |

| até 45 | 3 salários anuais | R$ 2 mil | R$ 72 mil |

| até 55 | 6 salários anuais | R$ 2 mil | R$ 144 mil |

| até 65 | 9 salários anuais | R$ 2 mil | R$ 216 mil |

Mas ao ver essa tabela, a dúvida que pode surgir é: então, quanto devo guardar por mês para me aposentar? Uma segunda parte do método indica a porcentagem do salário mensal a se poupar, também dependendo da idade. Confira:

| Idade | Quanto devo guardar mensalmente | Exemplo |

| 25 aos 40 anos | Sua idade menos 15 | 30 anos – 15 = 15% do salário mensal |

| Acima dos 40 anos | Sua idade menos 10 | 40 anos – 10 = 30% do salário mensal |

| Depois dos 50 anos | Sua idade é a porcentagem que deve ser poupada | 50 anos = 50% do salário deve ser poupado |

A Regra 1, 3, 6, 9 também leva em consideração a complementação da sua aposentadoria com o INSS. Portanto, ao seguir esse modelo, uma pessoa teria uma renda mensal de R$ 2 mil por 20 anos sem precisar trabalhar.

Um dos fatores limitantes desse método é que pressupõe que uma pessoa terá uma renda de média R$ 2 mil durante toda a vida. No entanto, sabemos que a renda tende a flutuar durante toda a vida. Em alguns momentos a renda poderá crescer muito, em outros, diminuir. Mas ainda assim, ele é excelente para ajudar no planejamento.

Se você não consegue fazer seu dinheiro sobrar, é importante sentar na mesa e colocar todas as suas contas na ponta do lápis, entender os principais gastos, tentar cortá-los ao máximo e também se preocupar em gerar mais renda mensal.

Está pronto para se aposentar?

Aposentadoria é um assunto que deveria ser levado mais a sério e mais comentado. Porque as pessoas deveriam parar de contar apenas com o INSS e traçar um planejamento com um pensamento voltado para longo prazo.

Também soaria pretensioso exigir isso de todas as pessoas. Cada indivíduo tem suas preferências e suas necessidades. Planejar uma aposentadoria não é um trabalho fácil e requer muita disciplina.

No entanto, quem tem condições para isso, deveria começar logo antes. Afinal, não se sabe se o INSS continuará de pé daqui a alguns anos. Ao invés de confiar seu dinheiro à competência do governo, reforme você mesmo sua previdência.