Recentemente, o governo dos Estados Unidos bombardeou o Irã, matando o general Qasem Soleimani, aumentando as tensões no Oriente Médio. Esse é um fato relevante com grande potencial para afetar o preço de diferentes ativos mercado financeiro. Mas por que os mercados são tão afetados por esses fatos relevantes?

Para entender esses fenômenos, é preciso conhecer um pouco sobre as teorias de incerteza e assimetria de informação no mercado financeiro.

O que são fatos relevantes?

Fatos relevantes são eventos que possuem um certo impacto sobre os preços de ativos cotados em diferentes mercados. Alguns fatos são de amplo conhecimento do público, outros não. No entanto, o que faz um fato relevante impactar no preço de um ativo é o fator surpresa, isto é, quando ele ocorre sem que as pessoas estejam esperando por ele.

Existem muitas teorias sobre a informação e incerteza na economia e nos processos de mercado. Por exemplo, a Teoria do Mercado Eficiente acredita que eventos já conhecidos, por mais relevantes que sejam, já estão refletidos no preço do ativo, porque a circulação de informação é perfeita e todos os participantes do mercado são racionais.

Entretanto, nem todos acreditam nessa hipótese. Nassim Taleb, por exemplo, é um dos maiores estudiosos sobre incerteza na era moderna, confira sua teoria.

Ele acredita que há informações que não sabemos que desconhecemos (Taleb classifica como desconhecido-desconhecido) e que, por conta disso, estamos sempre sujeitos aos Cisnes Negros, que é a definição de eventos completamente inesperados e desconhecidos que são altamente impactantes.

Uma empresa teve os números esperados, mas mesmo assim suas ações caíram. O que aconteceu?

Geralmente, o preço das ações de uma empresa começa a cair depois que ela publica um resultado financeiro que batia exatamente o esperado. Mas por quê? Isso acontece porque os participantes se antecipam aos fatos quando o mercado possui eficiência.

Nem todos os mercados são eficientes, o que aumenta o grau de incerteza. Por exemplo, o mercado de carros usados e semi-novos possui muitas assimetrias de informação. Nem todos possuem acesso às mesmas informações.

Um vendedor pode exagerar nas qualidades do carro e omitir potenciais defeitos do comprador, que ficará desconfiado do vendedor.

No entanto, alguns mercados se desenvolveram mais e criaram um melhor grau de eficiência, como o mercado de ações. Se os investidores esperam que a empresa XPTO tenha um aumento de 50% no lucro, então vão começar a comprar ações dessa empresa como uma forma de se antecipar ao fato.

Isto é, vão querer aproveitar a oportunidade antes dos outros, fazendo o preço das ações da empresa subir antes da divulgação do resultado financeiro trimestral. Ou seja, os participantes do mercado especulam.

Se o lucro for exatamente o esperado, a tendência é que o preço caia ou se mantenha na mesma faixa, dificilmente irá subir, porque o lucro já era esperado e os participantes do mercado já se anteciparam, o que proporciona o famoso “Sobe no boato e cai no fato”.

Portanto, alguns investidores começam a se desfazer de suas ações, o que ocasiona em queda de preço. Os participantes do mercado não esperam o fato acontecer. Eles criam expectativas e já se antecipam ao fato.

O fator surpesa em fatos relevantes já conhecidos

O fator surpresa é o que de fato afeta os preços de diferentes ativos no mercado. É possível que investidores sejam surpreendidos em fatos relevantes que já sejam conhecidos.

Por exemplo: relatório de crescimento da economia americana. Esses relatórios são agendados e marcados no calendário econômico mundial, mas ainda assim podem trazer grande volatilidade.

Se o governo dos EUA reportar um crescimento muito abaixo do que era esperado, provavelmente o mercado de ações ao redor do mundo irá desabar. Isso também acontece com ações de uma empresa na bolsa de valores: caso uma empresa lance um balanço com números que refletem o oposto das expectativas.

Fatos que não sabemos que desconhecemos

No entanto, há eventos que são completamente desconhecidos e aleatórios, cuja ocorrência pode provocar um grande impacto (positivo ou negativo) na economia e nos mercados. Nassim Taleb chama esses eventos de Cisnes Negros. Embora sejam raros, eles estão suscetíveis a acontecer, porque o conhecimento humano é incompleto e disperso na sociedade.

Um famoso exemplo de Cisne Negro é o ataque terrorista no dia 11 de setembro de 2001. Uma organização terrorista comandada por Osama Bin-Laden colidiu dois aviões nas Torres Gêmeas. Os mercados de ações ao redor do mundo entraram em pânico e derreteram sob o temor de uma guerra.

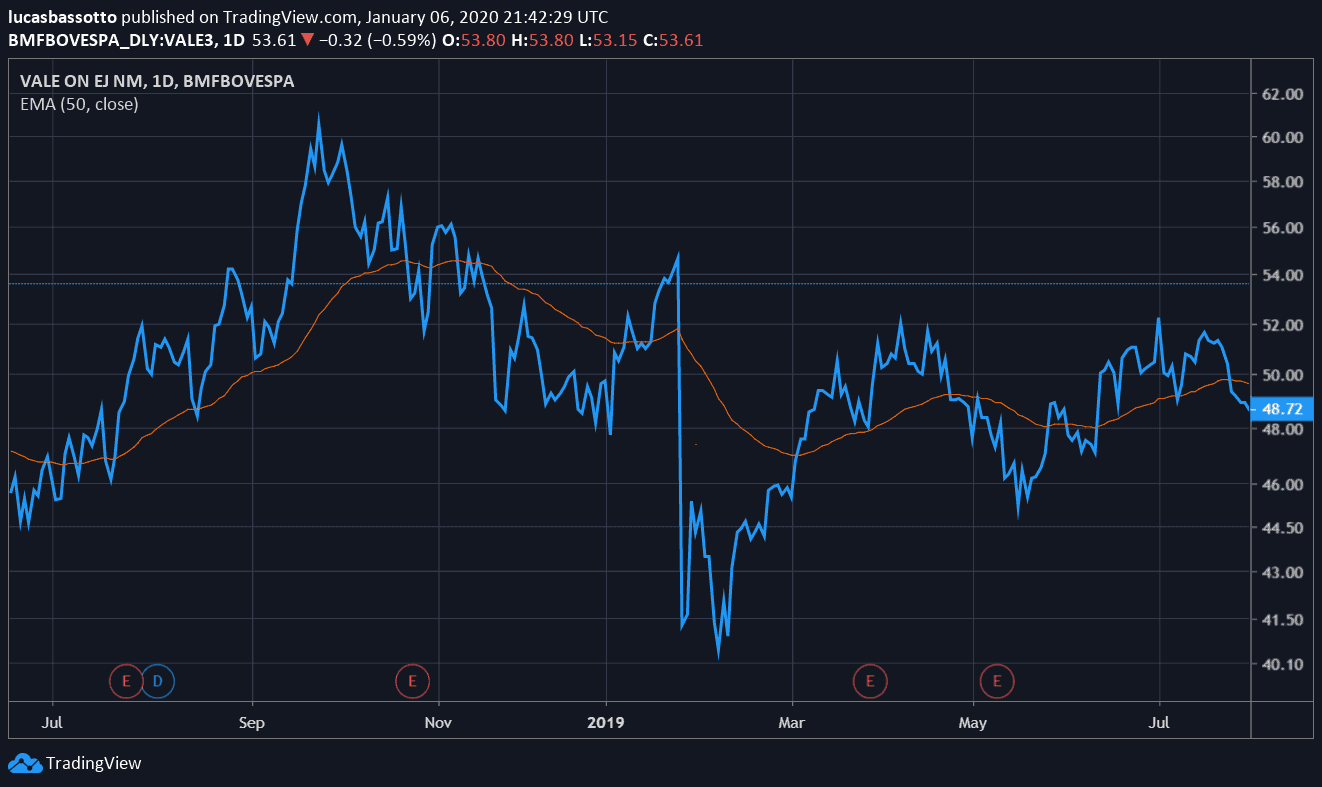

Um Cisne Negro mais recente foi o caso do rompimento da barragem da Vale na cidade mineira de Brumadinho. O rompimento jogou milhares de toneladas de lama sobre os moradores e resultou em centenas de mortes. O preço das ações da Vale desabou 24,60% logo após o ocorrido.

No entanto, os investidores tendem a ter uma reação mais exagerada aos cisnes negros. A tendência é que o mercado retorne à média após o ocorrido, caso o evento não tenha implicações mais profundas sobre o mercado afetado.

Por exemplo, o preço das ações da Vale retornou ao mesmo patamar alguns meses depois, porque os fundamentos da empresa não tinham mudado.

Não deixe para depois

Conforme visto acima, os investidores sempre se antecipam aos fatos quando o mercado possui um grau mínimo de eficiência. É por isso que grandes movimentações ocorrem antes de o fato acontecer. No entanto, essa antecipação costuma ser limitada, ocorrendo alguns meses ou semanas antes do acontecimento.

Existem também fatos relevantes que são impossíveis de prever, porque não sabemos que os desconhecemos. Afinal, o conhecimento humano é limitado, incompleto e disperso em toda sociedade, o que pode gerar ineficiências na forma em que avaliamos o valor dos ativos financeiros, podendo gerar assimetrias de mercado.

Por conta disso, estamos sempre sujeitos a cisnes negros e eventos que podem provocar grandes impactos nos preços dos ativos. Portanto, o ideal para lidar com a volatilidade é ter uma boa alocação de carteira que corresponda com seu perfil de investidor. Isso evita que você tome decisões ruins, ou fique enviesado.