A pandemia do COVID-19, empurrou o resultado dos bancos para baixo, através de um cenário severo de inadimplência de empresas e de trabalhadores. Mas não podemos nos deixar enganar, o Itaú, maior banco privado do país, registrou lucro líquido recorrente de R$ 5,030 bilhões no terceiro trimestre de 2020, mesmo com uma PDD (Provisão para Devedor Duvidoso) de R$ 5,44 bilhões.

Em resumo, quando o dólar está nas alturas ou em queda, os bancos são lucrativos. Quando a economia está crescendo ou em recessão, os bancos são lucrativos. Quando a taxa de juros está alta ou baixa, os bancos são lucrativos. Quando a esquerda ou direita estão no poder, os bancos continuam sendo lucrativos.

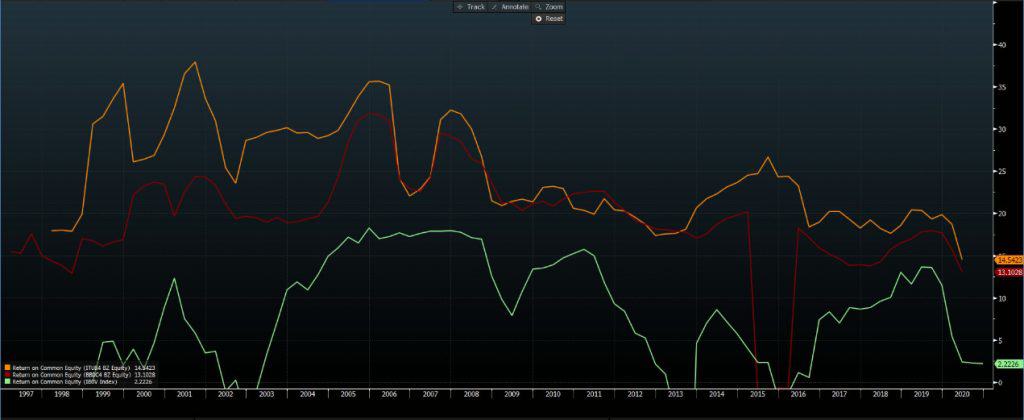

Para provarmos esse argumento basta observarmos que os grandes bancos brasileiros sempre tiveram uma rentabilidade sobre seu patrimônio (ROE) bastante elevada. Conforme podemos perceber no gráfico abaixo, os bancos são consistentemente mais lucrativos que o índice Bovespa. Enquanto o IBOV atinge ROEs acima de +10%, os bancos mantiveram rentabilidade acima de +20%.

ROE de Itaú (laranja), Bradesco (vermelho) e Ibovespa (verde) desde 1997.

Não é coincidência que Warren Buffett adore bancos, onde suas maiores posições estão no setor financeiro. Todavia a capacidade do setor mais importante da economia brasileira em levantar voos mais altos, tem sido desacreditada pelo mercado. Sabemos que a irracionalidade ocupa a mente da maioria dos investidores no curto prazo, por diversas razões, sendo assim, os investidores tendem a errar na precificação dos ativos e nas suas opções de investimento.

It’s a match

Imagine que você tenha investido em uma Small Cap, com ótimos fundamentos e crescimento elevado, que ao longo dos anos poderá modificar seu portfólio completamente. Em 2017 o Itaú comprou por 49% da XP pagando R$ 6 bilhões, podemos dizer que esse foi um dos melhores negócios da empresa ao longo dos anos.

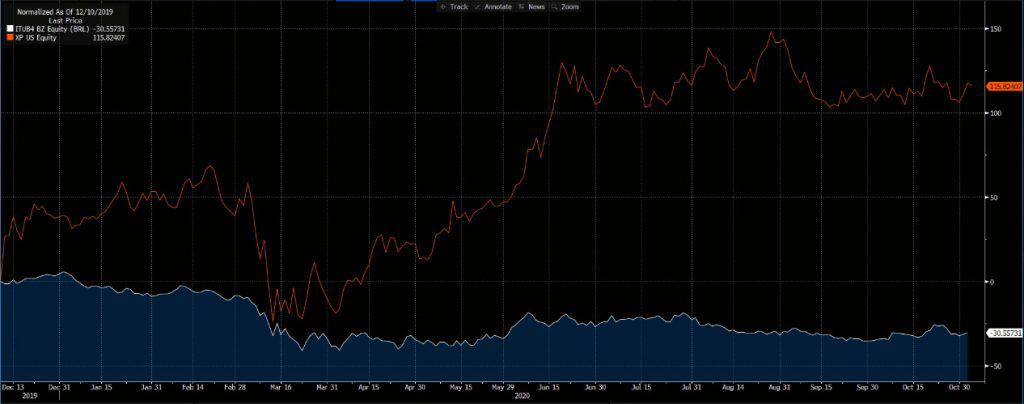

Mais do que uma corretora, a XP se tornou uma referência no mercado financeiro. Desde seu IPO, em dezembro de 2019, XP subiu +118%, a empresa vale na Bolsa 123bi, com lucros de 1,6bi, quase 82x lucros.

Já o Itaú, caiu -31%, valendo 267bi na Bolsa, com lucros de 18bi, quase 13x lucros. Hoje, a participação do Itaú na XP vale 11,5 bilhões de dólares, ou seja, 66 bilhões de reais. Isso significa que o Itaú conseguiu multiplicar seu investimento por 10x em 3 anos, com a opção de comprar mais 12,5% da corretora em 2022.

Leia também:

Relação entre ITUB4 (branco) e XP (laranja).

Unindo o útil ao agradável

O Itaú anunciou na terça feira (03), que estuda vender 5% das ações da XP e realizar uma cisão para segregar em uma nova empresa os 41,05% remanescentes. Essa cisão significa tornar independente um pedaço da empresa, ou seja, a criação de uma nova companhia.

A “NewCo” teria seu IPO realizado na Bolsa de Valores, no Brasil ou no exterior, onde os acionistas de Itaú receberiam as ações da “NewCo”. Podemos dizer que seria como receber um dividendo de 66 bilhões de reais, de forma que os investidores teriam liberdade para vendê-las quando quiserem.

Conforme mencionado anteriormente, o Itaú possui a opção de comprar mais 12,5% do capital da XP a partir de 2022. Todavia com receio de conduta oligopolista o Banco Central só permite ao Itaú ser minoritário de XP. Por essa razão, a venda de 5% de sua participação na XP a mercado (82x lucros), lhe daria espaço para comprar os novos 12,5 por cento, aos 23x lucros já acertados em 2017.

Fique atento aos detalhes

Caro leitor, no começo deste artigo afirmei que a tendência do mercado possui dinâmicas de curto prazo. Sendo assim, a maioria de suas decisões são baseadas em falsas premissas e na tomada de decisão não elaborada. Ao observamos de forma ampla, podemos enxergar a precificação da XP dentro do Itaú.

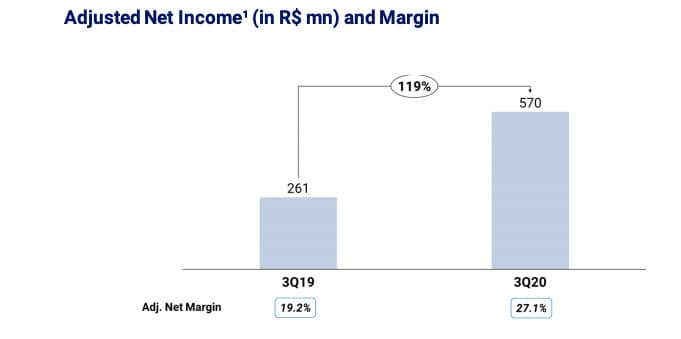

Mesmo com a pandemia, o lucro líquido ajustado da XP Inc. no terceiro trimestre de 2020 mais que dobrou na comparação com o mesmo período do ano passado. O resultado subiu para R$ 570 milhões entre julho e setembro, com alta anual de 119%.

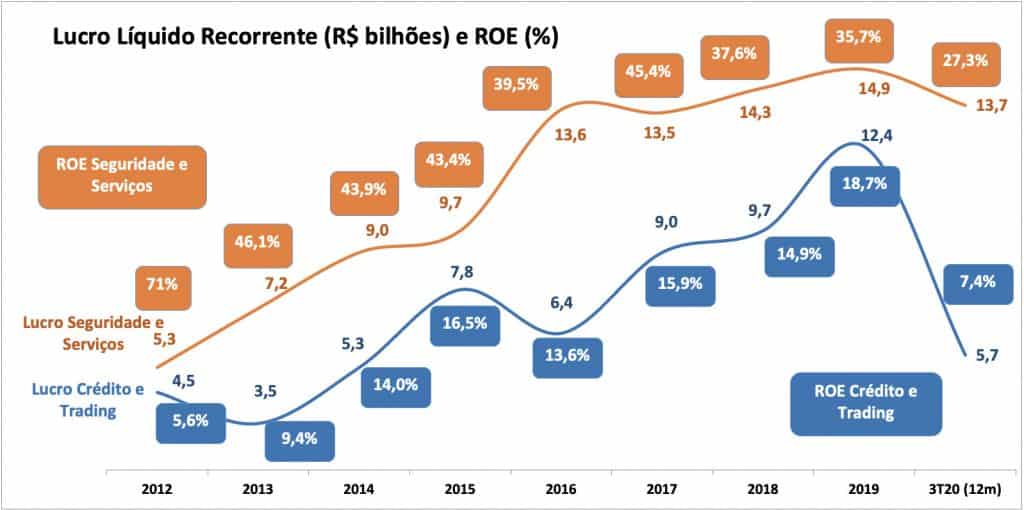

Já o Itaú possui queda de -30% nos lucros no ano, alavancadas pelas provisões para devedores duvidosos alta e ROE abaixo da média, por conta disso, o mercado negocia Itaú a 12x lucros. No gráfico abaixo, evidenciamos que as condições mencionadas pesam nos resultados da empresa.

Pelas regras contábeis, todo o crescimento futuro precificado nas ações de XP fica fora do balanço de Itaú, o que contabiliza seria apenas o valor que Itaú pagou por XP em 2017 (6bi). Para que o resultado figure no balanço, o Itaú precisaria vender sua participação. Entendeu onde quero chegar?

Banqueiros Win

O mercado financeiro não consegue enxergar o valor da Xp dentro do Itaú. O Itaú que atualmente tem cerca de 46% da Xp, colocaria uma participação de 41% nessa nova empresa e os outros 5% ele venderia para o mercado, realizando um enorme ganho de capital com isso. Além disso o Itaú iria pagar quase meia XP de dividendos aos seus acionistas.

Com esse movimento Itaú fica livre das pressões por consolidar demais o mercado e prejudicar a concorrência e do lado da XP, a nova companhia dará oportunidade aos investidores brasileiros de negociar as ações na própria B3, desfazendo o mal-estar criado quando a empresa decidiu realizar seu IPO na bolsa americana, por conta de um melhor valuation.

Conclusão

Definitivamente o mercado não sabe o que faz. Hoje, Itaú impactado pelas perdas com crédito, negocia a apenas 12x lucros. Referente a essa precificação, seria dizer que, basicamente se os lucros de Itaú voltam a subir, você ganha, se os lucros não voltam a subir, você não perde.

Podemos observar nos resultados de 3t20 que apesar do lucro apresentar retração na comparação com o mesmo período de 2019, o banco demonstrou melhoria melhoria no índice de eficiência, com a queda na inadimplência e maior percentual no índice de cobertura, apresentados nos gráficos respectivamente.

Parece falacioso, como as promessas de rentabilidade de 1% ao dia, porém são apenas incongruências do mercado, onde muitos investidores não conseguem enxergar as oportunidades.

O banco negociando a múltiplos baixos, grande gerador de caixa, enorme possibilidade de melhora nos resultados com o fim da pandemia e promessa de pagamento de dividendo histórico em 2021, só tem a render bons frutos para aqueles que entendem que o tempo é o maior aliado dos bons negócios.