O mercado de ações estava indo muito bem até meados de janeiro. Todas as bolsas marcavam suas maiores cotações na história, mesmo com sinais de que a economia mundial poderia ver uma desaceleração do crescimento, com posterior entrada em um ciclo de recessão.

A economia se movimenta em ciclos de crescimento e retração. Logo, qualquer ação ou ativo negociado em bolsa será sensível a estes ciclos. Ações costumam ir bem em momentos de crescimento, por outro lado, elas vão mal quando a economia para de crescer, porque as empresas perdem lucratividade e há piora nos seus fundamentos.

O mercado financeiro, portanto, não se movimenta sem propósito. Os negociantes estão tentando prever e se adiantar ao futuro. Eles não esperam os fatos acontecerem para tomar decisões, isto é, elas são tomadas a partir de uma projeção e são ajustadas com o passar do tempo. Porque o mercado é competitivo e todo mundo quer ser o primeiro a ganhar mais.

O mercado não espera e é feito de expectativas

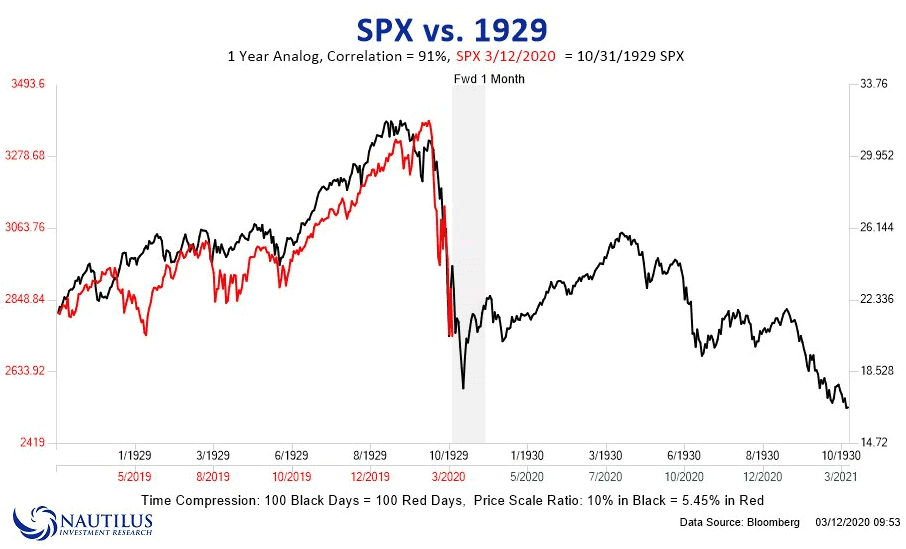

Mas em 2020, chegou a Covid-19 e bagunçou todas as expectativas. Quando a OMS declarou que a doença estava virando pandemia, logo em seguida as bolsas despencaram de uma maneira pouca antes vista. Nem nas crises de 2008 e 1929 vimos quedas tão rápidas e fortes.

Índice SPX em 2020 vs em 1929

Dúvida e incerteza representam a volatilidade, e quanto maior o grau dos dois, maior será esta volatilidade. Ninguém sabia o que estava acontecendo, nem quanto tempo a pandemia iria durar e os efeitos econômicos disso. Dúvida e incerteza viraram medo, gerando um efeito manada no mercado, resultando no “sell-off”.

Todo mundo vendeu tudo o que tinha pela frente: ações, ouro, tesouro direto, participação em startup, carro e o que mais se poderia vender. O dólar virou o porto seguro no Brasil. Nesta situação, as expectativas eram catastróficas. Quem estava no mercado, aprendeu que ele é feito disso: sobre o que é esperado para o futuro, não para o presente.

Logo depois, vieram os estudos do FMI, Fórum Econômico Mundial, e outras instituições para tentar medir o impacto da pandemia sobre a vida de trabalhadores e empresários. Os resultados foram péssimos e dentro do esperado. Após o “sell-off” do mercado de ações, os primeiros dados econômicos vieram.

Estímulos e juros baixos ajudam na dinâmica

O FED foi acionado, cortou a taxa de juros e anunciou uma ajuda financeira de US$ 2,3 trilhões, um incentivo jamais visto na história da economia moderna. Este incentivo abasteceu empresas, municípios e estados. Trump também anunciou o estímulo de US$ 1200 para ajudar os americanos em necessidade.

Estes estímulos também foram parar no mercado financeiro. E dados de desemprego começaram a mostrar que o impacto foi menor do que estava sendo imaginado. As primeiras notícias de testes de vacina também deixaram muitos investidores otimistas. Alguns países na Europa também contornaram a situação.

Com isso, as expectativas mudaram e muitos esperam uma recuperação rápida. Aqui, novamente entra aquela dinâmica de expectativa e tentativa de se adiantar o futuro. Neste cenário, valeu a principal lição: o mercado não espera e está topando pagar mais caro pelas empresas. Mas por quê?

Muitos fundos de pensão e family offices têm sua rentabilidade indexada à bolsa. Em um cenário de taxas de juros negativas, há pouco a se fazer. Ou se perde dinheiro na poupança e na renda fixa, ou se arrisca no mercado financeiro. E é exatamente esse o movimento que muitas pessoas estão fazendo agora.

Diante disso, ações e ativos como Ouro e Prata também passaram a valorizar. O Ouro está próximo de fechar na sua maior cotação da história e a Prata valorizou mais de 70% desde março. Em tempos de juros negativos e emissão de dinheiro, ninguém quer ver seu poder de compra cair.

Também há muito da memória recente de preços. Muitos investidores começaram a operar contra a tendência, apostando em uma retomada de ações que ficaram desvalorizadas além do que deveriam.

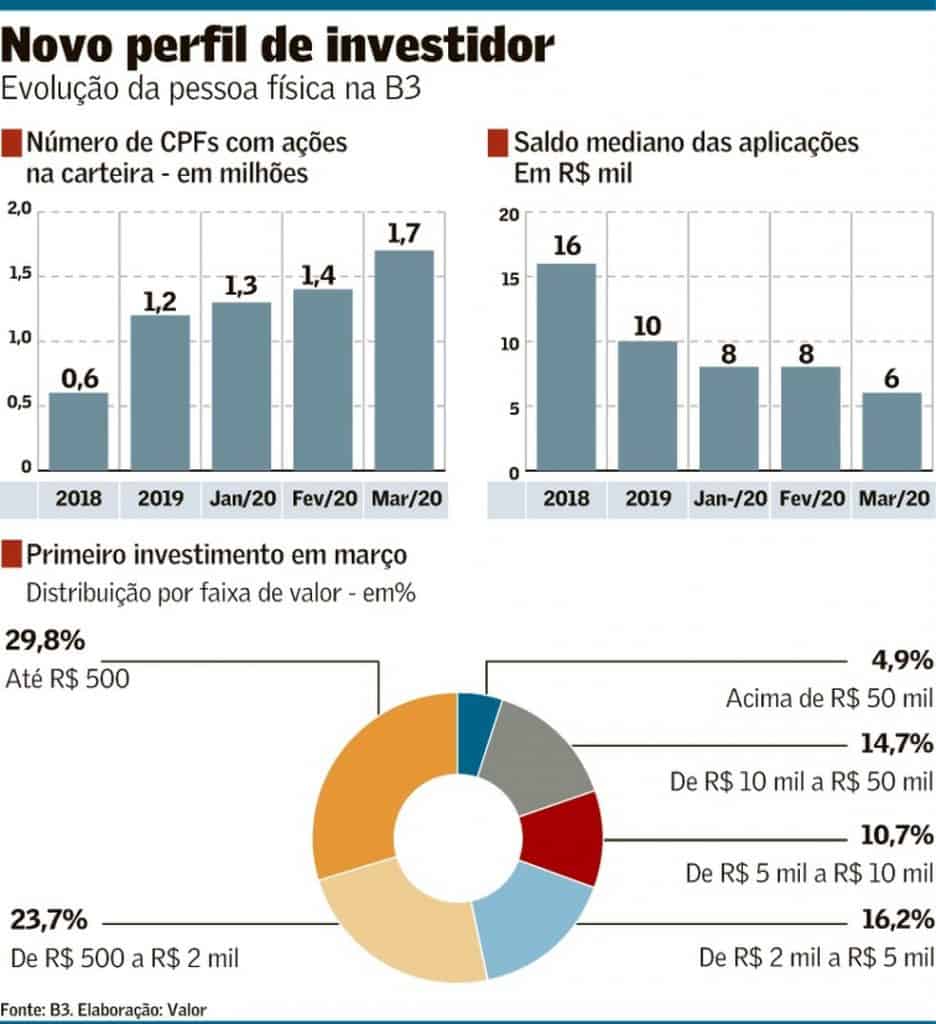

O ataque das pessoas físicas e a injeção de liquidez

Com isso, surgiu o “movimento pessoa física”, onde milhares de CPFs “invadiram” a bolsa e compraram ações enquanto os investidores institucionais recorriam para o dólar, porque a baixa taxa de juros no Brasil acabou com a tradicional Renda Fixa.

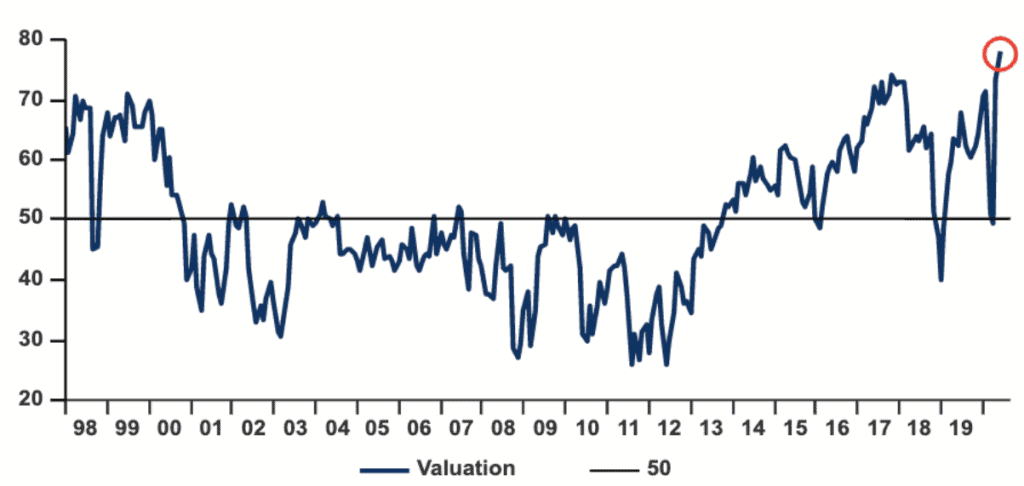

Hoje, as empresas estão próximas de retomar seu maior patamar de preços, mesmo que os fundamentos tenham piorado. Na prática, mesmo não chegando aos valores de antes da pandemia, elas já estão fundamentalmente mais caras do que antes da crise. E se a dinâmica econômica piorar, os preços ficarão mais esticados.

Agora a questão é: o quanto os investidores estão dispostos a pagar mais caro? Até quando eles vão segurar essas empresas? Essas perguntas ficam a serem respondidas. Hoje, o mercado se afasta cada vez mais da economia real. Até pouco tempo atrás ambos andavam mais juntos.

Valor das empresas nos EUA

Enquanto os Bancos Centrais conseguirem manter a roda girando, distribuindo crédito, liquidez e mantendo juros baixos, o mercado continuará disposto a assumir maiores riscos, mesmo que as empresas estejam mais caras.

O problema é quando a liquidez “seca”, quando isso acontecer, vamos saber se no fim das contas o mercado que estava certo ou se a economia tradicional que fará valer seus ensinamentos.